Rynek ucieka od dolara

Kluczowe informacje z rynków:

- USA / FED: Rezerwa Federalna po raz czwarty w tym roku podniosła wczoraj stopy procentowe (przedział stopy funduszy federalnych wynosi teraz 2,25-2,5 proc.). W przedstawionych projekcjach (wykres dot-plot) doszło do korekty – mediana obniżyła się z trzech podwyżek do dwóch (2,875 proc. wobec 3,125 proc. wcześniej), ale w 2020 r. nadal możliwa jest jedna podwyżka. Mediana dla długiego terminu spadła do 2,8 proc. z 3,0 proc. W efekcie w komunikacie FED nadal wspomina o „potrzebie dalszych podwyżek”, chociaż dodaje słowo „pewnych” (lepsze tłumaczenie byłoby „jakieś podwyżki”), utrzymuje informację o zbilansowanych ryzykach, ale dodaje, że będzie monitorował sytuację w globalnej gospodarce. Na konferencji prasowej Jerome Powell brzmiał „ostrożnie”, ale nie „gołębio” – uwagę zwraca zdanie, że mediana dla podwyżek z wykresu pl-dot nie jest konsensusem FED (to oczywiste, ale dobrze, że szef FED o tym wspomniał), a wśród członków FED są różnice w ocenie sytuacji i jej perspektyw.

- EUROSTREFA / WŁOCHY: Wczoraj unijny komisarz Dombrovskis potwierdził, że KE porozumiała się z Włochami odnośnie przyszłorocznego budżetu (deficyt na poziomie 2,04 proc. PKB) i nie będzie podejmować procedury przeciwko temu krajowi, chociaż deficyt jest nieco powyżej 2,00 proc. PKB.

- JAPONIA: Bank Japonii na zakończonym dzisiaj rano posiedzeniu nie zmienił parametrów polityki, a także treści komunikatu. Główna stopa pozostaje na poziomie -0,1 proc., roczny limit dla program skupu aktywów to nadal 80 bln JPY, a rentowności obligacji 10-letnich będą utrzymywane wokół zera. Przyznano, że gospodarka rośnie powoli, co zmniejsza perspektywy szybkiego dojścia do celu i tym samym stopy procentowe pozostaną na bardzo niskim poziomie przez dłuższy czas.

- AUSTRALIA: W nocy napłynęły dane z rynku pracy za listopad. Stopa bezrobocia wzrosła z 5,0 proc. do 5,1 proc., w gospodarce przybyło 37 tys. nowych etatów (szacowano 20 tys.), ale to zasługa wzrostu „niepełnych” etatów (o 43,3 tys.) wobec spadku „pełnych” o 6,4 tys.

- NOWA ZELANDIA: Jeszcze wczoraj późnym wieczorem poznaliśmy dane nt. dynamiki PKB za III kwartał, które wypadły gorzej od prognoz. Gospodarka rosła w tempie 0,3 proc. k/k i 2,6 proc. r/r wobec szacowanych 0,6 proc. k/k i 2,8 proc. r/r. Nie pomaga rewizja w górę danych za II kwartał do 1,1 proc. k/k i 3,2 proc. r/r. Rynek stopy procentowej zaczyna wyceniać możliwość cięcia stóp przez RBNZ w przyszłym roku.

- SZWECJA: Na dzisiejszym posiedzeniu (komunikat poznaliśmy o godz. 9:30), Riksbank zdecydował się jednak podwyższyć główną stopę procentową o 25 p.b. do -0,25 proc. z -0,50 proc., co jest pewnym zaskoczeniem (rynek był podzielony, czy dojdzie do tego teraz, czy w lutym). To pierwsza podwyżka od 7 lat. W komunikacie przyznano, że kolejnych ruch może nastąpić w II połowie 2019 r. Jako uzasadnienie dla dzisiejszej podwyżki podano stabilizację inflacji wokół celu 2,0 proc. i konieczność zmniejszenia skali ekspansywnej polityki.

- WIELKA BRYTANIA: Sprzedaż detaliczna w listopadzie wzrosła o 1,4 proc. m/m i 3,6 proc. r/r (szacowano 0,3 proc. m/m i 2,0 proc. r/r), a dane z października zostały zrewidowane w górę.

Opinia: Trudno było oczekiwać, że stopień „łagodności” wczorajszego przekazu ze strony FED wpisze się w oczekiwania rynków, które wręcz oczekiwały „rewolucyjnych” informacji o zakończeniu cyklu podwyżek, co miałoby przynieść rajd ulgi rynkom akcji, które zostały mocno przecenione w ostatnich dniach. We wczorajszym wpisie zwracałem uwagę, żeFED nie ma zbytnich pretekstów do tego, aby mocniej uderzyć w „gołębie” tony. Wręcz – taki nagły zwrot nie byłby dobrze widziany, gdyż potwierdzałby, że członkowie banku centralnego rzeczywiście dostrzegają jakieś poważne problemy na horyzoncie, skoro w ciągu 1-2 miesięcy diametralnie zmieniają swoje nastawienie. W efekcie FED potwierdził wczoraj tylko to, że zmiany postępują stopniowo, nie można wykluczyć, że projekcje będą korygowane na kolejnych posiedzeniach (od 2019 r. polityka być może będzie bardziej elastyczna ze względu na fakt częstszych konferencji prasowych Jerome Powella) – to tłumaczy chociażby zachowanie się rynku długu (rentowności 10-letnich obligacji poszły w dół, co doprowadziło do obniżenia się spreadu z papierami 2-letnim do 10 p.b.), a także tylko krótkotrwałe umocnienie się dolara (dzisiaj USD powrócił do spadków). Najbardziej poszkodowanymi po wczorajszych sygnałach z FED są rynki akcji, które nie dostały „optymistycznego” przekazu.

Efekt? Para USDJPY pogłębia spadki po tym, jak dwa dni temu naruszona została półroczna linia trendu wzrostowego w rejonie 112,50 (wczoraj mieliśmy ruch powrotny w te okolice). Układ wskaźników sugeruje kontynuację ruchu, chociaż biorąc pod uwagę zbliżające się Święta i malejącą płynność, nie jest wcale wykluczone, że podaż na rynkach akcji „chwilowo wyschnie” dając szanse na korekcyjne uderzenie popytu. Poniżej prezentuję dwa wykresy. Pierwszy to dzienne ujęcie indeksu S&P 500 (oznaczenie FUS500), gdzie zakładając równość dwóch fal spadkowych, zniżka może wytracić impet przy 2460 pkt. skąd może zostać wyprowadzony ruch powrotny (gorzej, jeżeli tylko do 2530 pkt., czyli dawnego minimum z 6 lutego b.r.).

Wykres dzienny FUS500

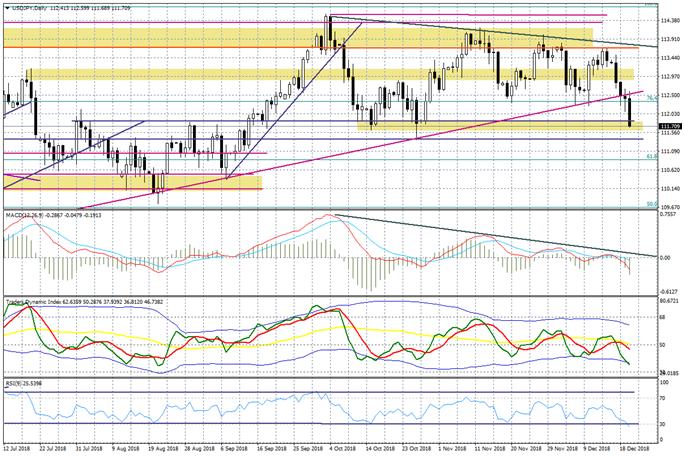

Drugi to dzienny wykres USDJPY, gdzie notowania znalazły się blisko wsparć 111,60-80 i dalej 111,37. To potencjalny ruch powrotny mógłby zostać wyprowadzony w stronę 112,20-50.

Wykres dzienny USDJPY

Układ tygodniowy koszyka dolara BOSSA USD, ale i też FUSD nie wygląda nazbyt optymistycznie i ostatni tydzień roku (miedzy-świąteczny) raczej tego za bardzo nie zmieni. Niewykluczone, że jedną z ciekawszych par w pierwszych tygodniach nowego roku będzie wspomniany już USDJPY, który zdaje się szykować na większy ruch w dół.

Wykres tygodniowy BOSSA USD

Wykres tygodniowy FUSD

Nieźle radzą sobie dzisiaj waluty europejskie (prym wiedzie korona szwedzka nieoczekiwanie wsparta decyzją Riksbanku o podwyżce stóp), ale i też euro (rynek docenia „zamknięcie” tematu Włoch i stara się nie myśleć o Francji), oraz funt (May sprytnie „wyciszyła” temat Brexitu do 7 stycznia, co powoduje, że teraz inwestorzy będą koncentrować się na innych rzeczach, np. dzisiejszym posiedzeniu Banku Anglii, gdyż dane makro wyglądają nieźle). Na drugim biegunie mamy waluty Antypodów (dane makro powodują, że rynek próbuje wyceniać cięcie stóp w Nowej Zelandii, podobnie jak robi to w przypadku Australii).

Na wykresie EUR/USD widać, że mamy mocne wybicie ponad opór przy 1,1442 i celem staje się psychologiczna bariera 1,15.

Wykres dzienny EURUSD

Sporządził: Marek Rogalski – główny analityk walutowy DM BOŚ

Nota prawna:

Prezentowany komentarz został przygotowany w Wydziale Analiz Rynkowych Domu Maklerskiego Banku Ochrony Środowiska S.A. z siedzibą w Warszawie (DM BOŚ) tylko i wyłącznie w celach informacyjnych i nie stanowi rekomendacji w rozumieniu „Rozporządzenia Delegowanego Komisji (UE) nr 2016/958 z dnia 9 marca 2016 r. uzupełniającego rozporządzenie Parlamentu Europejskiego i Rady (UE) nr 596/2014 w odniesieniu do regulacyjnych standardów technicznych dotyczących środków technicznych do celów obiektywnej prezentacji rekomendacji inwestycyjnych lub innych informacji rekomendujących lub sugerujących strategię inwestycyjną oraz ujawniania interesów partykularnych lub wskazań konfliktów interesów” lub jakiejkolwiek porady, w tym w szczególności porady inwestycyjnej w zakresie doradztwa inwestycyjnego, o którym mowa w art. 76 ustawy z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi (t.j. Dz. U. 2017, poz. 1768 z póź. zm.), dalej: „Ustawa”, porady prawnej lub podatkowej, ani też nie jest wskazaniem, iż jakakolwiek inwestycja jest odpowiednia w indywidualnej sytuacji inwestora. Inwestor wykorzystuje informacje zawarte w niniejszym komentarzu na własne ryzyko i odpowiedzialność. Niniejszy komentarz jest publikacją handlową w rozumieniu przepisów „Rozporządzenia delegowanego Komisji (UE) 2017/565 z dnia 25 kwietnia 2016 r. uzupełniającego dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE w odniesieniu do wymogów organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy”. Przedstawiony komentarz jest wyłącznie wyrazem wiedzy i poglądów autora według stanu na dzień sporządzenia. Przy sporządzaniu komentarza DM BOŚ działał z należytą starannością oraz rzetelnością. DM BOŚ, jego organy zarządcze, organy nadzorcze, i jego pracownicy nie ponoszą odpowiedzialności za działania lub zaniechania klienta lub innego inwestora podjęte na podstawie niniejszego komentarza ani za szkody poniesione w wyniku tych decyzji inwestycyjnych, skutki finansowe i niefinansowe powstałe w wyniku wykorzystania niniejszego komentarza lub zawartych w nim informacji. Niniejszy komentarz został sporządzony w celu udostępnienia klientom DM BOŚ, a także może być udostępniany innym osobom zainteresowanym w celu promocji usług świadczonych przez DM BOŚ. Niniejszy dokument nie stanowi podstawy do zawarcia jakiejkolwiek umowy lub powstania jakiegokolwiek zobowiązania po stronie DM BOŚ. W przypadku klientów DM BOŚ, którzy zawarli Umowę o Opracowania, o której mowa w Regulaminie doradztwa inwestycyjnego i sporządzania analiz inwestycyjnych, analiz finansowych oraz innych rekomendacji o charakterze ogólnym dotyczących transakcji w zakresie instrumentów finansowych oraz instrumentów bazowych instrumentów pochodnych (Regulamin), niniejszy raport stanowi Opracowanie w rozumieniu Regulaminu. Regulamin jest dostępny na stronie internetowej bossa.pl w dziale Dokumenty.

DM BOŚ jest firmą inwestycyjną w rozumieniu Ustawy. Nadzór nad DM BOŚ sprawuje Komisja Nadzoru Finansowego.