Dolar znów stracił swoją moc

Kluczowe informacje z rynków:

- USA: Opublikowane wczoraj wieczorem zapiski z posiedzenia FED na początku listopada pokazały, ze większość uważa za konieczne podniesienie stóp procentowych „w krótkim terminie”, chociaż niektórzy zwracali uwagę, że zanim do tego dojdzie, potrzeba będzie więcej danych, aby móc lepiej ocenić sytuację. Wyrażali oni jednocześnie swoje zaniepokojenie tym, że inflacja utrzymuje się na niskich poziomach i ta tendencja może okazać się trwała – ich zdaniem dalsze podwyżki stóp procentowych mogą zaważyć na wiarygodności banku centralnego i zaburzyć procesy w gospodarce. Wcześniej na rynek napłynęły dane nt. oczekiwań inflacyjnych wśród konsumentów – w ujęciu rocznym spadły one do 2,5 proc. wobec 2,6 proc. w szacunkowym odczycie, a w ujęciu powyżej 5 lat do 2,4 proc. z 2,5 proc. we wstępnych szacunkach. Wczoraj gorzej wypadły też dane nt. zamówień na dobra trwałego użytku (-1,2 proc. m/m), a rynek pamiętał też słowa szefowej FED, jakie padły w nocy z wtorku na środę – Yellen zwróciła uwagę na to, że oczekiwania inflacyjne mogą spadać.

- WIELKA BRYTANIA: OBR zrewidował wczoraj prognozy gospodarcze na przyszły rok – dynamika PKB ma wynieść 1,4 proc. wobec 1,6 proc. szacowanych wcześniej, inflacja ma pozostać wokół celu banku centralnego, a deficyt budżetowy może wynieść około 2 proc. PKB. Prezentujący te założenia minister finansów przyznał, że rząd przeznaczy aż 3 mld GBP, jako koszty Brexitu. Rząd zapowiedział jednak zwiększenie wydatków na służbę zdrowia i budownictwo mieszkaniowe, oraz zwolnienie z podatku od nieruchomości (przy zakupach do 300 tys. GBP). Dzisiaj opublikowano rewizję danych PKB za III kwartał – nie przyniosła ona zmian, wobec wcześniejszych szacunków na poziomie 0,4 proc. k/k i 1,5 proc. r/r.

- NOWA ZELANDIA: Sprzedaż detaliczna rosła w III kwartale w tempie 0,2 proc. k/k (szacowano 0,4 proc. k/k), wobec 1,8 proc. k/k po korekcie z 2,0 proc. k/k odnotowanych w II kwartale.

- EUROSTREFA: Ostateczne dane nt. PKB w Niemczech wypadły zgodnie z szacunkami na poziomie 0,8 proc. k/k i 2,3 proc. r/r. Poznaliśmy też wstępne odczyty indeksów PMI – ten dla niemieckiego przemysłu zaskoczył mocno na plus wzrostem do 62,5 pkt. z 60,6 pkt., nieco wolniej rósł wskaźnik dla usług (do 54,9 pkt. z 54,7 pkt.). Lepsze odczyty napłynęły także z Francji, w efekcie szacunki dla całej strefy euro wyniosły 60,0 pkt. dla przemysłu – wobec 58,5 pkt. w październiku – oraz 56,2 dla usług, czyli wzrost z 55,0 pkt.

Opinia: Środowy wieczór okazał się fatalny dla dolara, który z dużym impetem poszedł w dół. Można to przypisać chęci domknięcia pozycji przed dzisiejszym Świętem Dziękczynienia, biorąc pod uwagę niepewność, co do losów ustawy podatkowej (wynik przyszłotygodniowego głosowania w Senacie nadal pozostaje zagadką), ale równie ważne okazały się sygnały płynące z FED. O ile grudniowa podwyżka stóp procentowych jest przesądzona, to rynek wcale nie jest pewien tego, czy Rezerwa Federalna rzeczywiście będzie skłonna podnieść 3-krotnie stopy procentowe w 2018 r., tak jak to wynika z mediany oczekiwań bazujących na ankiecie przeprowadzanej wśród członków FED. Zwłaszcza, że z przebiegu dyskusji na listopadowym posiedzeniu wynikało, że jest grupa, która niepokoi się tym, że niskie odczyty inflacji mogą przerodzić się w trwałą tendencję, wskaźnik CPI ustabilizuje się poniżej celu i w takiej sytuacji szarżowanie z podwyżkami stóp procentowych, może nie być właściwe. Tyle, że nie jest to głos większości, więc rynki finansowe nie powinny się aż tak przejmować. Przecież w mijającym właśnie roku FED podwyższył stopy już dwukrotnie (w marcu i czerwcu), a najprawdopodobniej zrobi to po raz trzeci w grudniu. I też w I półroczu rynek miał wątpliwości, czy do tego dojdzie. Rynki finansowe pokazały jednak, że nie bazują do końca na faktach, ale na oczekiwaniach z nimi związanych – te stanowią dobre preteksty do ruchów. Zatem teraz mamy taką sytuację, że potrzeba będzie lepszych odczytów inflacyjnych z USA, pozytywnych sygnałów dotyczących reformy podatkowej (więcej pieniędzy w portfelach to wyższa konsumpcja i wyższe ceny, jeżeli gospodarka jest silna), a także „jastrzębiej” rotacji w FOMC w 2018 r. Już z tego tytułu z grona FED w zasadzie wypadną zdeklarowani „gołębie” – pozostanie tylko LaelBrainard z zarządu FED, a trudno ocenić kogo mianuje prezydent Donald Trump na aż 4 wolne wakaty – wydaje się, że kandydatura „jastrzębiego” Johna Taylora, który przegrał z Jerome Powell’em wyścig do fotela szefa FED, nadal pozostaje w grze…

Na wykresie koszyka FUSD po tym jak we wtorek mieliśmy nieudany test okolic oporu 94,10 pkt., dzisiaj rano doszło do naruszenia wsparcia przy 93,14 pkt., jakie bazuje na minimum z maja 2015 r. Na razie jest ono niewielkie, ale jeżeli zniżka zostanie pogłębiona (zejście poniżej 93,0 pkt.) to długoterminowe perspektywy dla dolara ulegną pogorszeniu. Dzisiaj aktywność inwestorów z USA będzie znikoma, jutro powróci tylko część z nich. Tym samym, to czy koszyk FUSD utrzyma się do końca tygodnia ponad poziomem 93,0 pkt. będzie zależeć bardziej zachowania się innych walut w relacji z dolarem.

Wykres tygodniowy FUSD

W przypadku euro mamy dzisiaj pozytywne informacje nt. indeksów PMI, a przed nami publikacja zapisków z ostatniego posiedzenia ECB w październiku – to o godz. 13:30. Przebieg dyskusji będzie o tyle interesujący, gdyż nie było zgodności, co do warunków wydłużenia programu QE w 2018 r. Kluczowe będzie to, jakie były argumenty zwolenników i przeciwników nie podawania terminu zakończenia programu skupu aktywów – przypomnę, że podano jedynie informację o tym, że miesięczna skala zostanie zredukowana od stycznia do 30 mld EUR, a zakupy potrwają do września. Wydaje się jednak, że nawet niezależnie od tego, co pojawi się w dzisiejszych zapiskach, jest mało prawdopodobne, aby członkowie ECB byli skłonni dyskutować w najbliższych tygodniach o tym, co stanie się po wrześniu 2018 r. – na to będzie czas w pierwszych miesiącach nowego roku. Z tego tytułu euro raczej nie dostanie dzisiaj „extra wsparcia”.

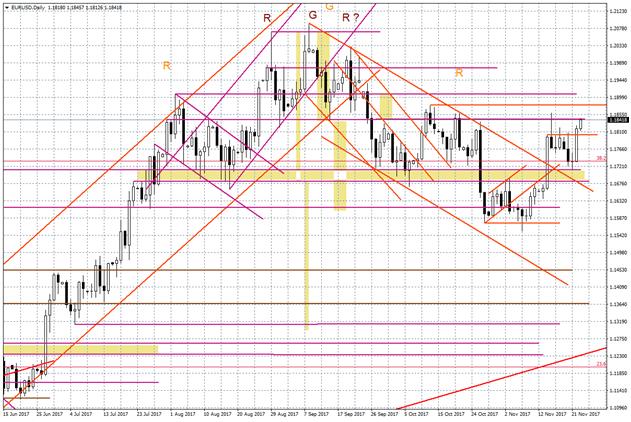

Na wykresie EUR/USD widać, że realizowany jest scenariusz odbicia po tym, jak dwa dni temu udało się wybronić strefę wsparcia 1,1680-1,1715. Mamy duże szanse na retest maksimum z zeszłego tygodnia przy 1,1859. Gdybyśmy mieli je naruszyć to kolejne mocne rejony to 1,1878 (górka z 12 października) i 1,1909 (kluczowy szczyt z 2 sierpnia). Dzienne wskaźniki nie dają jednoznacznego mandatu do kontynuacji zwyżek – ten ruch należy traktować jako element korekty rozpoczętej 6 listopada, co może zapowiadać powrót do spadków (w przyszłym tygodniu?).

Wykres dzienny EUR/USD

Dramatycznie wygląda sytuacja na rynku USD/JPY – wczoraj pękło wsparcie z połowy listopada przy 111,64, które będzie teraz mocnym oporem. Teoretycznie kolejna silna strefa wsparcia to dopiero rejon 110,10-110,53. Dzienne wskaźniki na razie potwierdzają ruch spadkowy. W przypadku tej pary dodatkowym ryzykiem może być sytuacja wokół Korei Północnej (gdyby pojawiły się kolejne prowokacje reżimu).

Wykres dzienny USD/JPY

Sporządził:

Marek Rogalski – główny analityk walutowy DM BOŚ

Prezentowany komentarz został przygotowany w Wydziale Doradztwa i Analiz Rynkowych Domu Maklerskiego Banku Ochrony Środowiska S.A. z siedzibą w Warszawie (DM BOŚ) tylko i wyłącznie w celach informacyjnych i nie stanowi rekomendacji w rozumieniu „Rozporządzenia Delegowanego Komisji (UE) nr 2016/958 z dnia 9 marca 2016 r. uzupełniającego rozporządzenie Parlamentu Europejskiego i Rady (UE) nr 596/2014 w odniesieniu do regulacyjnych standardów technicznych dotyczących środków technicznych do celów obiektywnej prezentacji rekomendacji inwestycyjnych lub innych informacji rekomendujących lub sugerujących strategię inwestycyjną oraz ujawniania interesów partykularnych lub wskazań konfliktów interesów” lub jakiejkolwiek porady, w tym w szczególności porady inwestycyjnej w zakresie doradztwa inwestycyjnego, o którym mowa w art. 76 ustawy z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi (t.j. Dz. U. 2014, poz. 94 z póź. zm.), porady prawnej lub podatkowej, ani też jest wskazaniem, iż jakakolwiek inwestycja jest odpowiednia w indywidualnej sytuacji inwestora. Inwestor wykorzystuje informacje zawarte w niniejszym komentarzu na własne ryzyko i odpowiedzialność. Przedstawiony komentarz jest wyłącznie wyrazem wiedzy i poglądów autora według stanu na dzień sporządzenia. Przy sporządzaniu komentarza DM BOŚ działał z należytą starannością oraz rzetelnością. DM BOŚ, jego organy zarządcze, organy nadzorcze, i jego pracownicy nie ponoszą odpowiedzialności za działania lub zaniechania klienta lub innego inwestora podjęte na podstawie niniejszego komentarza ani za szkody poniesione w wyniku tych decyzji inwestycyjnych, skutki finansowe i niefinansowe powstałe w wyniku wykorzystania niniejszego komentarza lub zawartych w nim informacji. Niniejszy komentarz został sporządzony w celu udostępnienia klientom DM BOŚ, a także może być udostępniany innym osobom zainteresowanym w celu promocji usług świadczonych przez DM BOŚ. Niniejszy dokument nie stanowi podstawy do zawarcia jakiejkolwiek umowy lub powstania jakiegokolwiek zobowiązania po stronie DM BOŚ. W przypadku klientów DM BOŚ, którzy zawarli Umowę o Opracowania, o której mowa w Regulaminie doradztwa inwestycyjnego i sporządzania analiz inwestycyjnych, analiz finansowych oraz innych rekomendacji o charakterze ogólnym dotyczących transakcji w zakresie instrumentów finansowych oraz instrumentów bazowych instrumentów pochodnych (Regulamin), niniejszy raport stanowi Opracowanie w rozumieniu Regulaminu. Regulamin jest dostępny na stronie internetowej bossa.pl w dziale Dokumenty.

DM BOŚ jest firmą inwestycyjną w rozumieniu Ustawy z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi (t.j. Dz. U. 2014, poz. 94 z póź. zm.). Nadzór nad DM BOŚ sprawuje Komisja Nadzoru Finansowego.